图片来源于网络,如有侵权,请联系删除

2024年2月23日晚,中基协发布了私募基金管理人登记及产品备案1月报。

2024年1月份,中基协办理通过的机构18家,其中私募证券投资基金管理人7家,占比约四成。新备案私募基金数量1252只,新备案规模553.22亿元。其中,私募证券投资基金695只,新备案规模169.41亿元,环比上升10%。

图片来源于网络,如有侵权,请联系删除

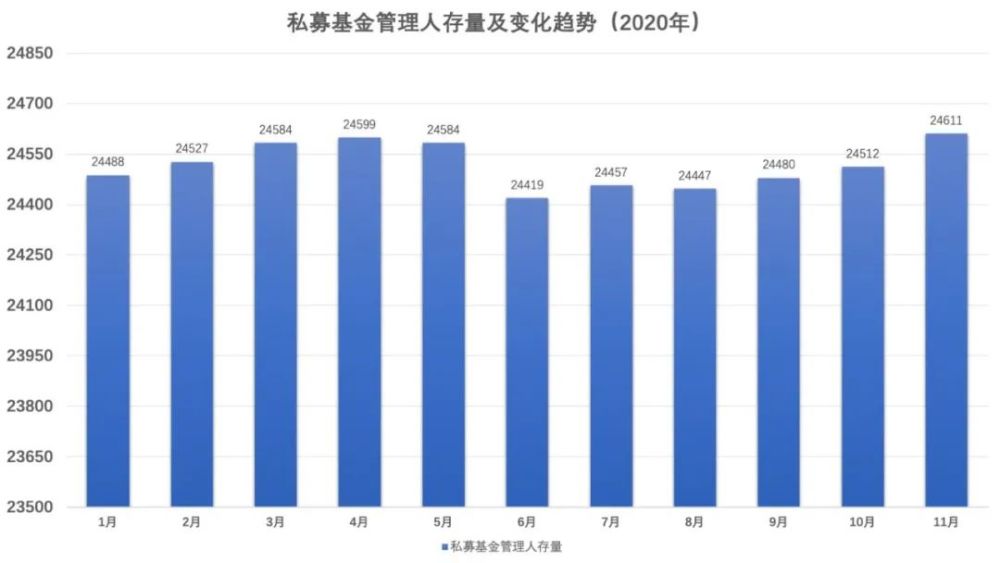

存续基金管理人数量和规模环比下降。截至2024年1月末,存续私募基金管理人21594家,环比减少31家,管理基金数量153756只,环比增加877只,管理基金规模20.33万亿元,环比减少0.25万亿元。

图片来源于网络,如有侵权,请联系删除

此外,私募排排网数据显示,多家知名机构已于2月退出“百亿私募俱乐部”,同时有4家私募机构跃进百亿管理规模行列。

一、私募证券基金新增备案产品数下降,规模上升

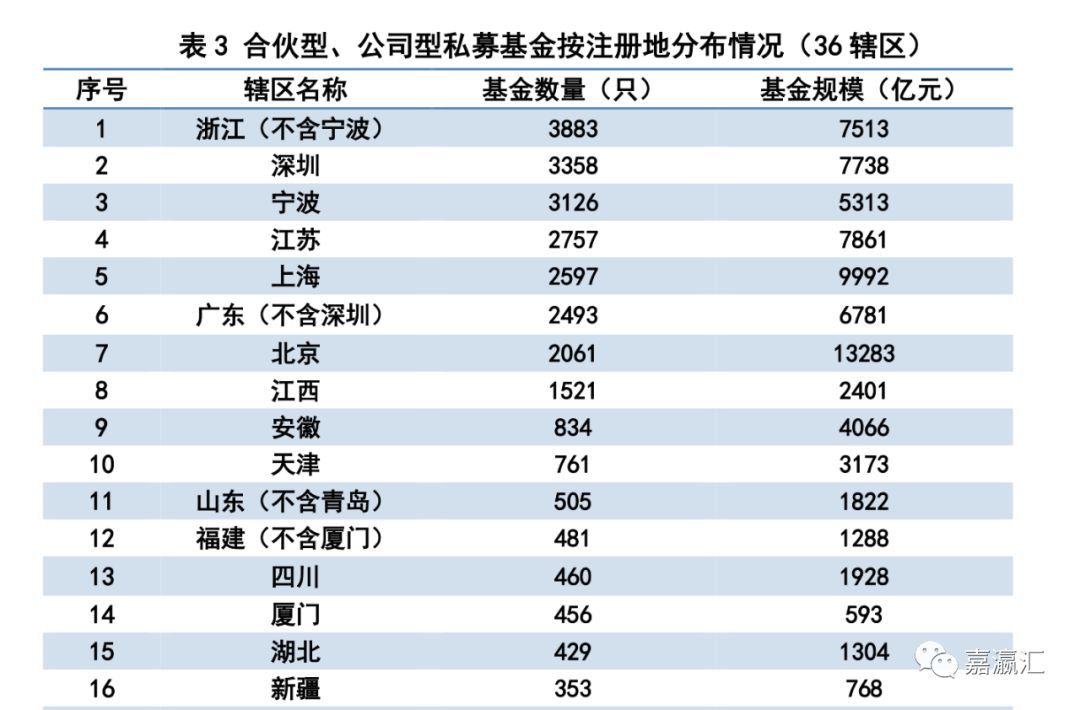

从地域上来看,已登记私募基金管理人集中在上海市、北京市、深圳市、浙江省(除宁波)、广东省(除深圳)和江苏省,总计占比达72.16%,高于12月份的72.14%。

从管理基金规模来看,私募基金的管理规模主要集中在上海市、北京市、深圳市、广东省(除深圳)、江苏省和浙江省(除宁波),总计占比达74.78%,低于12月份的74.88%。

其中上海市50677.17亿元、北京市46527.48亿元、深圳市21031.72亿元、广东省(除深圳)12684.06亿元、江苏省11349.88亿元、浙江省(除宁波)9764.03亿元,规模占比分别为24.93%、22.89%、10.34%、6.24%、5.58%和4.80%。

从新备案基金产品看,截至2024年1月,新备案产品数量1252只,新备案规模553.22亿元。其中私募证券投资基金695只,新备案规模169.41亿元,相比12月份,备案基金数量减少90只,备案规模增加15.4亿元。私募证券基金呈现新增备案产品数环比下降,新增规模环比上升的现象。

截至2024年1月,存续私募证券投资基金97571只,存续规模5.52万亿元,环比减少0.20万亿元。存续私募股权投资基金约31322只,存续规模11.07万亿元,环比减少0.05万亿元。存续创业投资基金约23727只,存续规模3.25万亿元,存续规模环比增加0.04万亿元。

二 、“百亿私募俱乐部”减员

私募排排网数据显示,截至2024年2月,国内百亿管理规模私募共有98家,其中量化私募有32家,主观私募有51家,“主观+量化”并行的百亿私募有15家。

相较于2023年底的百亿私募104家减少了6家,其中退出百亿私募俱乐部的大多为主观多头私募。

根据私募排排网数据,机构之家经过进一步梳理发现,对比2023年的百亿私募榜单,广金美好、汉和资本、恒宇天泽投资、旌安投资、鸣石基金等知名机构已于2024年2月退出百亿私募俱乐部,其中,主观多头策略私募占比约六成,组合基金和债券策略私募占比近两成。同时上海波克私募、顽岩资产、友山基金、铸锋资产等4家机构跃进百亿管理规模行列。

三、多家百亿私募展望后市:保持理性乐观,A股估值已来到历史低位

对于后市行情,不少百亿私募认为投资者应该保持理性乐观。

“沪深300估值水平已不高,市场当前正处于中长期非常重要的底部区域,在这个区域要保持战略乐观,但市场信心较为脆弱,尾部风险仍然是重要的考虑因素,投资上需要做到不冒进”,望正投资认为,从经济数据看,国内房地产市场依然面对较大压力,复苏基础仍有待进一步巩固,库存周期的回升和政策的利好可能要到2024年2季度前才能看到实质性的效果。产业层面,汽车、电子、智能制造等行业维持高景气度,智能驾驶、MR、机器人等产业处于爆发前夜,未来产业趋势明确。

石锋资产则表示,目前依然可以找到结构性的行情机会,展望2024年,国内中央经济工作会议定调以稳求进,强调科技创新引领现代化产业体系建设、内需优先级有所靠后,A股估值也来到了历史低位,我们会保持谨慎乐观,维持对高股息的持仓,同时关注新科技方向和低估品种的逆向投资机会。

睿璞投资亦表达了同样的观点,“2024年,保持理性乐观”,熊市最大的好处是提供了低价买入一批高分红、高确定性的好公司的机会。很多好公司已经跌到四、五年前甚至更早时间的位置,实际上这些公司的竞争力并没有减少,有的甚至还增加了,他们只是面临短期的需求不足或者扩张踩错节奏的问题,这些都提供了潜在的投资机会。

来源:机构之家